Ricevo spesso mail riguardanti Pieris ($PIRS), ma mai tante come nell’ultimo mese o giù di li. I motivi sono molteplici, ed uno dei più facili da identificare è che fino a ieri era l’unico titolo del portafoglio biotech che fosse in rosso. In molti mi hanno seguito quando ho investito nella compagnia ed in molti hanno approfittato delle recenti debolezze per mediare ed incrementare la posizione iniziale. Ieri questi impavidi hanno avuto ragione di una situazione che era davvero opprimente nonostante i validi motivi per credere in una compagnia che ha diversi problemi, uno su tutti la scelta infelice del nome che avrebbe molto più senso se si trattasse di un ristorante (“da Pieris”, non sarebbe male, fa tanto Costa Smeralda e locale con vista mare).

Altri problemi derivano dai due assetti principali, tribolati nel loro sviluppo, con la notevole menzione dell’anti-4-1BB/HER2 cinrebafusp alfa (PRS-343), vittima di un hold da parte di FDA (ora risolto) e colpevole di non brillare di luce propria stando agli ultimi dati presentati ad AACR21. Secondo quanto riportato dalla compagnia e facendo riferimento a quanto accaduto fino al 25 febbraio 2021, 8 erano i pazienti trattati unicamente con cinrebafusp alfa valutabili per una eventuale risposta al dosaggio maggiore (coorte 13b, 18 mg/kg Q2W) su 42 arruolati nelle coorti ai dosaggi ritenuti idonei perché l’anticorpo funzionasse (ossia sopra quota 2.5 mg/kg).

Nella coorte 13b, si è verificata una ulteriore risposta parziale confermata in un paziente affetto tumore con sede primitiva sconosciuta (CUP, o cancer of unknown primary) portando così il tasso di risposta (ORR) al 25% e conteggiando anche altre 3 stabilizzazione della malattia si giunge ad un DCR del 63%.

A livello generale, se si considerano queste cifre e che 3 soggetti con risposta hanno subito una recidiva, l’impatto del bispecifico risulta positivo ma non eccezionale.

A complicare le cose ci si mette la recente approvazione di Keytruda con Herceptin e chemioterapia in soggetti con con adenocarcinoma gastrico avanzato o adenocarcinoma della giunzione gastroesofagea HER2+. Il perché è presto detto: l’attività in mono di PRS-343 è modesta e, benché Pieris affermi che l’anticorpo è attivo anche in soggetti con bassa espressione di HER2, è logico ipotizzare che il futuro dell’assetto sia in combo. Oltre ad una fase 1 che vede coinvolto il Tecentriq di Roche ($RHHBY), Pieris ha già in cantiere una fase due che vedrà in un braccio cinrebafusp alfa impiegato assieme a ramucirumab e paclitaxel in pazienti con carcinoma gastrico HER2+ e nell’altro assieme a tucatinib in soggetti con bassa espressione di HER2. Se consideriamo come possibile nuovo standard la tripletta anti-PD1/Herceptin/chemio Pieris si trova sospesa in un potenziale limbo nel quale, a livello di combinazione, in un caso manca la chemio ed in un altro manca l’anti-PD1 (o anti-PDL1).

Storie di pesci…

Il vecchio adagio insegna: dai un pesce a un uomo e lo nutrirai per un giorno, insegnagli a pescare e lo nutrirai per tutta la vita. Traslando il concetto in ambito biotech potremmo dire: dai ad una compagnia un assetto e la sfami per un giorno, dagli una piattaforma e questa ci campa per il resto della vita. Il motivo per il quale non mi sono mai preoccupato eccessivamente per Pieris e per il suo soporifero e deprimente andamento in borsa è che la compagnia ha valore per tutto quello che riesce a creare in termini di partnership, più che per gli assetti proprietari. A conferma di tutto ciò, se ce ne fosse bisogno, arriva la notizia dell’accordo con Genentech:

May 25, 2021 / Pieris Pharmaceuticals, Inc. (NASDAQ:PIRS), […] today announced it has entered into a multi-program research collaboration and license agreement with Genentech, a member of the Roche Group, to discover, develop and commercialize locally delivered respiratory and ophthalmology therapies that leverage Pieris’ proprietary Anticalin® technology.

In base all’accordo Pieris riceve $20M in anticipo e potrà incassare altri $1.4B in potenziali milestones con Genentech che sarà responsabile sia dello sviluppo clinico che della futura possibile commercializzazione degli assetti che taglieranno il traguardo finale. Nel caso, a Pieris spetteranno anche royalties sulle future vendite. La compagnia precisa che nessuno degli attuali progetti proprietari è parte integrante dell’accordo ma che Genentech si riserva la possibilità di opzionare nuovi assetti in futuro, chiaramente pagando per il disturbo. L’accordo in se, a mio modesto avviso, non giustifica i $5 che ho visto in after ieri sera perché l’upfront è modesto e non è chiaro come saranno ripartite le milestones, ma cementa la convinzione che la piattaforma di Pieris sia una vera manna per la compagnia tedesca. Non solo, valida l’approccio verso l’utilizzo in malattie respiratorie, fornendo una stampella al progetto condiviso con AstraZeneca e si estende all’oftalmologia, settore non privo di competitors.

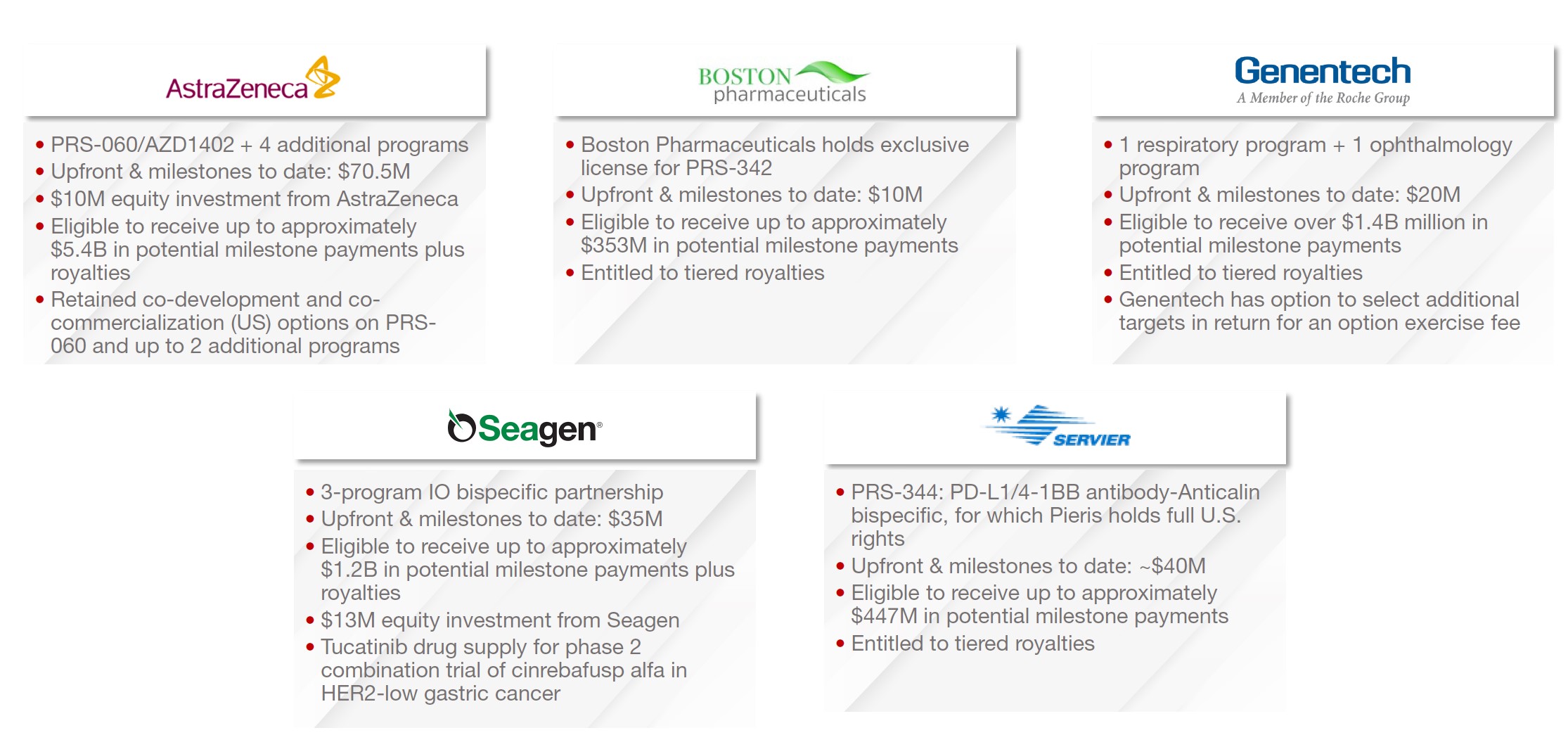

In buona sostanza, al 31 marzo Pieris aveva cassa per $66.8M ai quali vanno aggiunti i $23M ricevuti da AstraZeneca ad aprile, i $10M del recente accordo con Boston Pharmaceuticals ed i $20M freschi freschi di Genentech. A ieri la compagnia capitalizzava circa $230, vantando una serie di collaborazione che vedete riassunte nell’immagine seguente e una serie di investitori che comprende AstraZeneca e SeaGen.

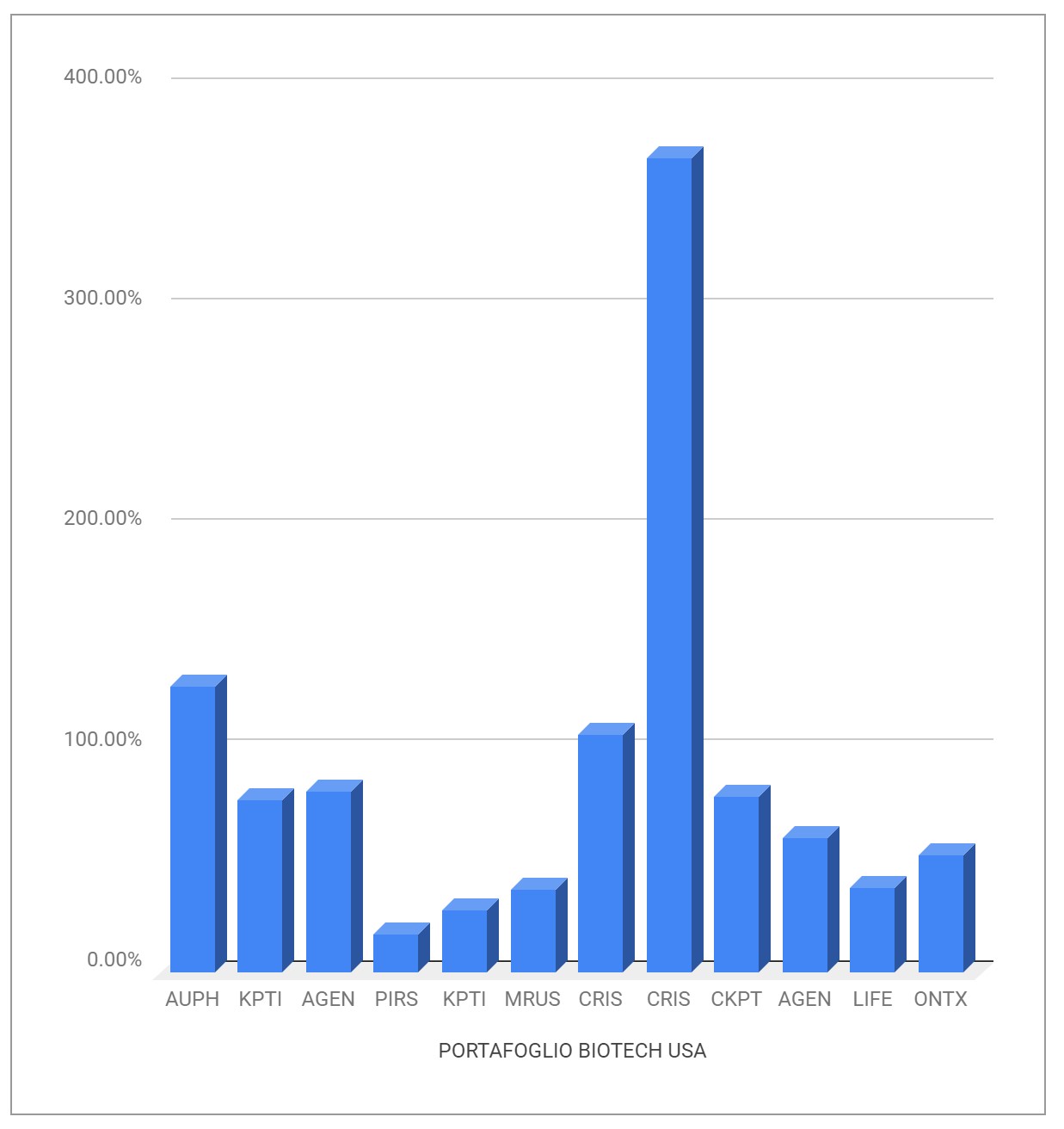

Per sapere cosa ne sarà di Pieris all’interno del Portafoglio Biotech non vi resta che attendere l’arrivo della newsletter: è possibile che nella missiva troverete anche qualche nuovo ingresso. Non sono certo al 100%, ma ho voglia di fare spesa e, considerando che tutte le auto che mi interessano costano una fucilata, in attesa che la mia attuale vettura mi molli per strada potrei consolarmi con qualche small cap…

In effetti dopo anni di percorso fatto insieme è un peccato veder passare mesi senza alcuna reciproca interazione, spero tutto bene Andrea e spero che la mitica Officina Biotech torni a splendere.

Sono depresso il Maestro nn ci parla più ‘. Sic Sob per dindirindella.

Ciao Andrea , sembra ci siano importanti novità su SPPI e APRE. Cosa ne pensi? Grazie e fatti vivo. Spero tu stia bene . Buon we

Se possibile aggiungerei alla lista due vecchi amori Cyad e Glpg. Su Glpg se ha senso entrare ora che vale meno della cassa e per Cyad se ci sono cose interessenti da guardare vista la capitalizzazione e la discesa. Grazie ancora

Ciao Andrea, se ci sei batti un colpo!

Ck…. Scusa ancora, ma ci sarebbe un altro titolo alla Sareum holdings ? 🤣

Alla luce dei risultati di KPTI cosa ne pensi di un’eventuale entrata ?

Ciao Andrea sto pensando di incrementare CKPT, NVIV e QLGN. Cosa ne pensi? Inoltre non ritieni che CRIS dopo l’ultimo scrollone possa ritornare interessante? Grazie buona giornata

Ciao Ck. Sta sbarcando sull’aim Ulisse Biomed, ti lascio link di presentazione. Volevo sapere se avevi avuto modo di sentirne parlare

https://www.finanzaonline.com/video/speciali/live-streaming-su-fol-protagonista-ulisse-biomed/

Ciao Andrea cosa ne pensi di Idra?

Ciao Andrea ma che pensi di SLS?

Ho un sogno nel cuore… tornare tra una settimana e trovare la lista della spesa aggiornata…. chissà?!

Grazie,come inviarti dei sigari?

Mi accodo ai ringraziamenti , che tu sia prezioso e’ dire poco ….cosa pensi di AUPH ?

Grazie. Grazie.Grazie.

Il tuo contributo biotech e’ immensamente prezioso.

Mille Grazie.

E …

Se per la prossima spesa….

si può magari , pensare a BLCM?. Che ne pensi?

E inoltre..se conosci..

Clsn.

Mi aggiungo anch’io per Idra.

Magari….

Che ne pensi?.

Buona giornata.

Abbiamo tutti una gran voglia di fare spesa, attendiamo con ansia!!

SARO’ STATO MOLTO STUPIDO A LIQUIDARE A + 50% SU CIFRA MOLTA MODESTA INVESTITA MA MI DOMANDO PERCHE’ E’ POI SALITA AL 100% QUANDO DI SOLITO DOPO APERTURA CALANO ? COSA NN HO CAPITO ? GRAZIE

Grazie!!!!!

Grazie per l’ottima analisi. Se puoi, due parole su idera ? Possibile buon ingresso a questi livelli ?

Grazie per PIRS, attendo con ansia la newsletter!