L’articolo odierno doveva inizialmente essere il seguito di quello proposto settimana scorsa a proposito de Exelixis e fusione RET nei tumori al polmone, ma visto che ci sono allargo un po’ il campo d’azione. L’offerta di Amgen rifiutata da Onyx (ONXX) ha surriscaldato il panorama, spingendo molti analisti a chiedersi chi potrebbe essere la prossima small cap a finire nel mirino delle aziende che fanno numeri. Se dovessi citarne qualcuna fra quelle quotate in USA includerei di sicuro Incyte (INCY) (che chi legge questo blog ben conosce) ed Allergan (AGN), ma la lista sarebbe lunga. Quella che più mi intriga tuttavia è Ariad (ARIA), sia perché la seguo da quando quotava meno di 4 dollari, sia perché hanno un ruolino di marcia impressionante se parliamo di sviluppo farmaci.

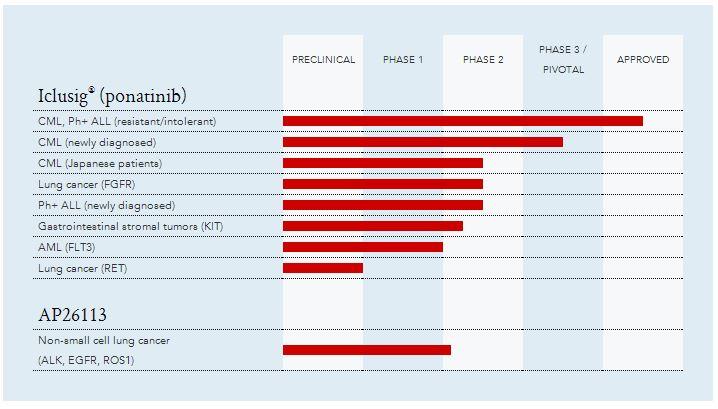

La pipeline di Ariad è decisamente poco affollata visto che si basa su solo due composti che però sono di loro completa proprietà: Ponatinib ed AP 26113. Questo è il primo aspetto in base al quale risultano appetibili agli occhi delle Big Pharma, un eventuale acquirente non avrebbe partner di pari peso con i quali confrontarsi e spartire i guadagni.

Ponatinib è già in commercio (con l’orribile nome di Iclusig), essendo approvato sia in USA che i Europa per il trattamento della leucemia mieloide cronica (CML) in pazienti con resistenza o intolleranza a precedenti inibitori della tirosinchinasi e per quello della leucemia linfoblastica acuta Philadelphia positiva (ALL Ph+), anche qui per soggetti resistenti o intolleranti a precedenti TKi. Lo sviluppo del farmaco prosegue a ritmo serrato e non sono in ambito ematologico:

Lo stato di sviluppo della sperimentazione non è particolarmente aggiornato, quindi vi fornisco qualche dettaglio in più.

Iniziamo col dire che i pazienti che potrebbero essere trattati da Iclusig già quest’anno, secondo le stime Kantar Health, sono poco meno di 7000 tra USA, Europa e Giappone. Il numero è interessante, se consideriamo che Ariad non ha partner con i quali spartire profitti. Le prime vendite nette fatte registrare dal farmaco di Ariad sono state di 6,4 milioni di dollari per il primo trimestre, cifra resa ancor più interessante dal fatto che rappresenta un miglioramento del 40% rispetto alle vendite seguite al lancio di Nilotinib (farmaco simile a ponatinib) nello stesso periodo di tempo. A queste cifre andranno ad aggiungersi quelle in Europa, dato il parere positivo espresso lo scorso marzo dal CHMP, che appesantiranno le casse velocemente in considerazione del fatto che la vendita inizierà anche prima di aver stabilito i rimborsi dei servizi nazionali, laddove possibile (ponatinib è stato inviato in Francia per un valori di merce che si aggira sui 3 milioni di dollari, giusto per fare un esempio).

Quello che aggiunge una nuova dimensione al farmaco però non riguarda i tumori del sangue, bensì quelli solidi. Sappiamo che Ponatinib è un Bcr-Abl inibitore e sappiamo che mostra una notevole capacità inibitoria anche nei confronti della mutazione T315I, motivo che lo rende così importante ed unico, ma stiamo cominciando ad apprendere che è un potente inibitore anche di diverse chinasi. Ponatinib ha capacità di inibizione verso VEGFR, PDGFR, FGFR, KIT, Tie2, FLT3 e RET e grazie a questo profilo l’azienda si è lanciata in diversi trial riguardanti la leucemia mieloide acuta (AML per via di FLT3) ed il tumore al polmone (NSCLC, sia per FGFR che per RET).

Le sperimentazioni riguardanti il tumore al polmone mi sembrano le più interessanti, sia per quanto concerne il meccanismo d’azione del farmaco, sia per la possibilità di coniugare ponatinib con il secondo farmaco in fase di sviluppo, AP 26113.

Abbiamo già visto parlando di Exelixis che la fusione di geni che implichi l’attivazione di RET possa essere considerata una opzione interessante per delle terapie inerenti il tumore al polmone e abbiamo visto che Cabozantinib, in veste di RET inibitore, ha già fornito primi dati interessanti. Vi avevo anticipato che anche Ariad sta seguendo la stessa strada, ora vi dico perché ha preso questa decisione.

La scoperta di queste fusioni ha indotto molte compagnie con un RET inibitore a valutare la possibilità di investigare il farmaco in pazineti selezionati. Il razionale che sta alla base di tutto questo è che una certa selettività verso RET o comunque una certa attività in patologie che vedano la chinasi giocare un uolo predominante possa essere utile al trattamento di simili tumori. Lo ha pensato Exelixis (EXEL), lo ha pensato AstraZeneca (AZN) e lo ha pensato anche Ariad, che si è premurata di misurare quanto sia selettivo ponatinib nei confronti di RET rispetto agli altri farmaci in circolazione. I risultati li vedete in questa immagine:

Date queste cifre, nei confronti della fusione KIF5B/RET Ponatinib sarebbe oltre 20 volte più potente di cabozantinib, come inibitore. Con simili premesse è normale che il Massachusetts General Hospital abbia pensato di condurre uno studio simile, che potrebbe significare per Ariad assumere una posizione dominante in un mercato di nicchia. Se i mercati di nicchia non vi interessano, considerate che un buon numero di mercati simili generalmente valgono più di un mercato di grandi dimensioni, nel quale però la concorrenza è maggiore.

Ariad potrebbe creare una posizione interessante nell’aera terapeutica del tumore al polmone qualora AP 26113, il secondo candidato, si facesse strada.

I pazienti eleggibili annualmente per trattamenti con AP 26113 (con stime attuali e sempre riferite ad USA, EU e Giappone) ammontano a circa 14.000 per tumori ALK+, 5.000 ROS+ e 19.000 per EGFR mutato (T790M). Numeri di sicuro più interessanti per gli investitori, ma qui la concorrenza è feroce.

Dal 2007 a questa parte ALK (Anaplastic Lymphoma Kinase) è diventato un beraglio estremamente interessante per le terapie mirate al cancro del polmone nel quale la fusione con il gene EML4 è presente. Non si tratta dell’unica variante possibile, ma ALK/EML4 è la più diffusa, essendo presente in circa un caso su 20 ed è per certi versi simile alla fusione che riguarda RET, essendo ad esempio caratterizzata dal fatto che i colpito non hanno una storia da fumatori alle spalle.

Oggigiorno un paziente con tumore al polmone non a piccole cellule (NSCLC) ALK+ viene trattato in prima linea con Crizotinib di Pfizer, laddove disponibile. Si tratta del primo ALK inibitore approvato da FDA, dopo che gli studi iniziali hanno dimostrato che in quella specifica popolazione il farmaco produce benefici sostenuti sia in seconda linea che in prima, senza tuttavia essere mai stato testato in un trial randomizzato vs lo standard of care di una certa dimensione. Questo fatto da la dimensione dell’eccitazione che Crizotinib ha prodotto con i suoi dati spettacolari, ma anche questa medaglia ha un rovescio che può essere sintetizzato in una parola: recidiva.

Molti pazienti trattati con il farmaco sperimentano una ricaduta della malattia, in parte spiegabile da una sopraggiunta resistenza causata da mutazioni. Questo aspetto apre la strada a farmaci in grado di superare l’ostacolo costituito dalle mutazioni e di puntare ad una popolazione specifica. Ci sono 3 concorrenti che attualmente competono per questo spazio: AP 26113 di Ariad, LDK 378 di Novartis e CH5424802 di Chugai/Roche.

Lo scorso ASCO Ariad ha presentato i primi dati di una fase 1/2 di AP 26113 in pazienti con diverse forme tumorali avanzate. sebbene parte dello studio sia dedicato a trovare il dosaggio massimo del farmaco (MTD e quota non ancora raggiunta), i primi dati sull’efficacia sono estremamente interessanti. Su 16 pazienti valutabili che avevano precedentemente ricevuto crizotinib, 12 hanno ottenuto una risposta (75%) mentre su 3 pazienti che in precedenza avevano ricevuto crizotinib e LDK 378 uno ha ottenuto una stabilizzazione della malattia.

LDK 378, sempre ad ASCO, è stato illustrato con dati provenienti da una fase 1 piuttosto corposa da 130 pazienti, praticamente tutti (122) con NSCLC ALK+. In questo caso abbiamo una MTD che è di 750 mg QD e sappiamo che di 122 soggetti ben 82 avevano ricevuto crizotinib precedentemente. Il tasso di risposta su 114 pazienti è stato del 58% con una risposta completa (CR) e 65 risposte parziali (PR). Nei pazienti già trattati con crizotinib il tasso di risposta è stato del 57%, con 44 PR e una CR. Sebbene Novartis non intenda (per quel che ne so) sfidare apertamente crizotinib in uno studio comparativo, ambisce a quel mercato. Stessa cosa dovrebbe valere per Ariad, che però non penso sia sufficientemente attrezzata per farlo. Qui servirebbe una Big Pharma, perché esiste già un farmaco che potrebbe diventare il nuovo standard in prima linea ed è CH 5424802 di Roche .

Il farmaco sviluppato da Chiugai ha fatto registrare un tasso di risposta del 93,5% in soggetti crizotinib naive, cifra che lascia poco margine di manovra per chiunque voglia cimentarsi. Sappiamo però che non è solo una questione di risposte e che servono altri numeri. LDK 378 ha già raggiunto il dosaggio massimo possibile, AP 26113 no…

ARIA

a 19 $ le prendo.

Ciao Luca… l’eventuale successo di Cabo nel carcinoma della tiroide probabilmente è già compreso nel prezzo, quello che ancora è fuori dalla quotazione è l’uso offlabel. Comunque entro novembre $EXEL deciderà del futuro di GDC0973, inoltre immagino che Merck si decida a far qualcosa del programma di PI3k…

ciao CK , ma allora sto cabozantinib ?

dovremmo aspettare i dati di fase 3 del prossimo anno…

ma intanto nella nicchia della tiroide dovrebbe pian pianino rimpiazzare Astrazeneca….

Aria:se i trails confermassero quanto “sperato” Ponatinib sbaraglierebbe,,,

Eccolo lì un altro cioccato!

The Blue Birds are flying high and i can’t long it.

i’m looking for a real broker.