Sono passati diversi anni, ma l’accanimento del Dottor House nei confronti del lupus (SLE) mi fa ancora sorridere.

Foreman: Nascondi le pillole nel manuale del Lupus?

House: Tanto non è mai il Lupus

Anthera (ANTH) la pensa diversamente e crede di avere un farmaco in grado di trattare le forme più severe di questa terribile malattia, un farmaco chiamato blisibimod.

Blisibimod si trova in fase 3 nel trattamento del lupus in uno studio chiamato CHABLIS-SC1 ed in fase 2 nel trattamento della nefropatia da IgA in uno studio chiamato BRIGHT SC partito da pochi giorni:

Anthera Pharmaceuticals, Inc. (ANTH), a biopharmaceutical company developing drugs to treat serious diseases associated with autoimmune disorders, today announced it has initiated the BRIGHT-SC Phase 2 study of blisibimod, a novel inhibitor of B-Cell Activating Factor (BAFF) for the treatment of IgA nephropathy. IgA nephropathy is a chronic autoimmune renal disease characterized by proteinuria and progression to end stage renal disease.

BRIGHT-SC is a multicenter, placebo-controlled, double-blind, Phase 2 clinical study that is expected to enroll at least 48 patients from Asia Pacific geographies. Patients will be randomized into one active treatment arm or one placebo arm. The primary endpoint of the study will be a reduction in proteinuria at 32 weeks. The Company plans to conduct an interim analysis of proteinuria after patients have completed 8 weeks of therapy. Secondary endpoints will include the effects of blisibimod on estimated Glomerular Filtration Rate (eGFR), plasma B cells, and other biomarkers of kidney disease.

Ora, Anthera ha in cassa 54 milioni all’ultimo controllo, soldi che dovrebbero bastarle per almeno un anno, visto l’attuale cash burn rate. L’ipotesi di investimento sta quindi nel determinare se nel giro di un anno la compagnia possa voltare pagina. Anthera quota 0,49$ per 73 milioni di capitalizzazione e si trova sotto la soglia del dollaro dallo scorso novembre. Il primo obiettivo quindi è riottenere le caratteristiche necessarie per mantenere la quotazione nel mercato maggiore, il che si traduce nel tornare a quotare sopra il dollaro e cioè guadagnare il 100% da oggi. Da qui al 2Q14, cosa potrebbe cambiare?

Avere 54 milioni in cassa e capitalizzare 73 milioni significa che meno di 20 sono quelli che il mercato attribuisce come valore alla pipeline ed al resto della compagnia e che quindi il rischio è mitigato, in caso di ulteriore fallimento. dico ulteriore fallimento non a caso, perché Anthera si poggia su un unico farmaco e finora non è stata in grado di collezionare nemmeno un successo con blisibimod, nonostante ciò continua per la sua strada. Esempio perfetto è proprio lo sviluppo nel trattamento del lupus, per il quale Anthera ha messo in cantiere lo studio registrativo nonostante la fase 2 sia stata un tentativo che non può certo definirsi riuscito.

Circa un anno fa PEARL-SC, questo il nome della fase 2, si concludeva in modo drammatico. La notizia giunse nel momento peggiore per la compagnia,dato che giunse poco tempo dopo un ulteriore e più drammatico fallimento, che riguardava però un altro farmaco (Varesplatib) dimostratosi inutile. In fase 2 blisibimod mancò l’endpoint primario sia nel dosaggio a 100 mg con somministrazione settimanale che in quello a 200 mg a somministrazione mensile, tuttavia Anthera riscontrò cenni di attività nel dosaggio a 200 mg settimanale in pazienti con grado di malattia severo. I dati incoraggiarono la compagnia alla prosecuzione degli studi in quella popolazione e dopo un end of phase 2 meeting con FDA iniziò lo studio registrativo CHABLIS-SC1.

Anthera ritiene che questo tipo di percorso (se corredato da numeri soddisfacenti) possa portare all’approvazione del farmaco in un segmento di mercato altamente interessante anche a dispetto della presenza del già approvato Benlysta anzi, punta proprio a differenziare il trattamento rispetto al maggior (possibile) concorrente.

I pazienti affetti da SLE sono classificati in base ad un indice chiamato SELENA/SLEDAI e più il numero è alto e più è severo il grado della malattia. Anthera identifica in soggetti con punteggio SELENA/SLEDAI maggiore o uguale a 10 nonostante l’assunzione di corticosteroidi la popolazione idonea a trarre benefici dal farmaco, la ritiene facilmente identificabile da parte dei medici e crede che in quel segmento Benlysta possa essere un modesto avversario. Fin qui, tutto bene. Anthera basa tutte queste assunzioni sui dati estrapolati dalla fase 2 e qui il castello di carte comincia a vacillare.

Anthera crede ciecamente in blisibimod e non da ora, già da prima che la fase 2 si concludesse. Ci credeva talmente da chiedere ad FDA di modificare l’endpoint primario per renderlo ancora più difficile da raggiungere, passando dal miglioramento di 4 punti dell’indice SELENA/SLEDAI (stesso endpoint usato da HUman genome per Benlysta) a 5 punti di miglioramento. Non solo, ma il disegno della fase 3 era già pronto e visibile su clinicaltrials.gov.

Anthera ci crede anche di più ora e per la fase 3 cerca di dimostrare che il farmaco può apportare un beneficio di 8 punti rispetto al placebo, ossia il doppio di quello utilizzato come endpoint per l’approvazione di Benlysta.

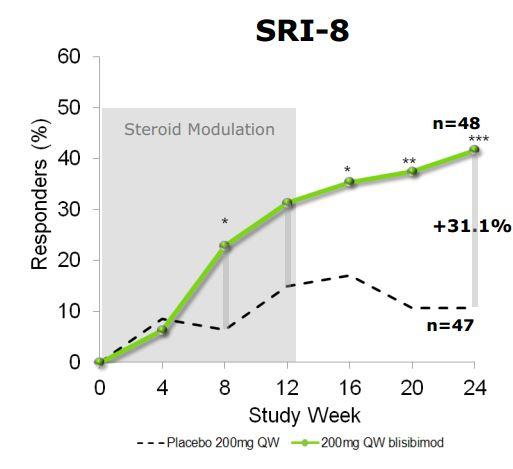

In PEARL-SC i pazienti che hanno soddisfatto questi criteri sono stati il 35,4% vs 17% alla sedicesima settimana, rispettivamente per blisibimod e placebo, mentre alla settimana 24 sono stati il 41,7% vs il 10,4% (p value <0.001). Date uno sguardo all’immagine qui sotto:

A 8 settimane le curve si separano già ed il dato è statisticamente significativo, poi il cammino è marcatamente a favore di Blisibimod rispetto al placebo, lasciando intendere un effetto in linea con la durata del trattamento. Sfortunatamente lo stesso tipo di ragionamento non può essere fatto in merito al tempo di comparsa delle esacerbazioni del lupus, effetto che se invece fosse stato più marcatamente riscontrabile avrebbe fornito elementi di maggior garanzia.

In queste settimane Anthera discuterà con gli enti preposti il disegno di CHABLIS-SC2, altro studio sul lupus ma con inclusione di pazienti con coinvolgimento di malattie renali, aspetto che ancora di più potrebbe differenziare blisibimod da benlysta. Questo è un primo potenziale catalizzatore per la quotazione.

CHABLIS-SC1 avrà diverse analisi ad interim. La prima accadrà all’arruolamento del centesimo paziente e riguarderà i biomarker, la seconda di efficacia dopo che il centesimo paziente avrà effettuato 6 mesi di trattamento e l’ultima dopo che metà degli arruolati avrà portato a termine un anno di terapia. I dati finali saranno nel 2015, ma le analisi a d interim inizieranno nel 2014, presumibilmente prima che il danaro della cassa finisca.

PEARL-SC continua in una fase di estensione, anche se senza controllo. L’efficacia continuerà ad essere monitorata, così come i biomarker più significativi. Non dovrebbe esserci nulla di drammatico (ne in positivo ne in negativo) riguardo questi dati, quindi il rischio è contenuto.

In conclusione Anthera potrebbe essere un buon investimento, più sulla base del rapporto cassa/capitalizzazione che non su quella dello sviluppo dei farmaci. Le indicazioni perseguite sono interessanti ed il mercato aggredibile è elevatissimo. Visto come stanno economicamente, vedo più spazio in su che in giù. Il rischio maggiore è legato al delisting, ma una deroga non si nega a nessuno.

Ahahahahah…

i love this blog, all the rest is $NOIA

Toh, il Balrock… come si dice in questi casi, chi non muore…

Comunque era il rischio maggiore e puntualmente si è presentato… per chi volesse tentare l’ingresso, dopo questa tutto il peggio possibile dovrebbe essere essersi verificato, probabile che ci si avvicini ancora di più al valore di cassa…

What the hell!

revrse split x ANTH di 1 a 8

http://www.benzinga.com/news/13/07/3750048/anthera-pharmaceuticals-announces-1-for-8-reverse-split-of-stock

” effect a 1-for-8 reverse stock split of its common stock, effective as of 5:00PM Eastern Time today ”

Ciao Fava

Grazie Compagno!

Bentornato CK!